Optymalizacja portfela inwestycyjnego: kluczowe strategie długoterminowe

Optymalizacja strategii inwestycyjnych w perspektywie długoterminowej stanowi kluczowy element osiągnięcia stabilności finansowej oraz maksymalizacji zwrotów z inwestycji. Jednym z fundamentów optymalizacji portfela inwestycyjnego jest zdefiniowanie i wdrożenie kluczowych strategii długoterminowych. Takie podejście obejmuje kilka istotnych elementów, które należy uwzględnić w procesie zarządzania portfelem inwestycyjnym.

Pierwszym kluczowym aspektem optymalizacji portfela inwestycyjnego jest określenie celów inwestycyjnych oraz horyzontu czasowego. W przypadku strategii długoterminowej istotne jest wypracowanie spójnej strategii, uwzględniającej planowane wydatki życiowe, oszczędności emerytalne oraz inne długoterminowe cele finansowe. Kluczowym zadaniem jest również dostosowanie strategii inwestycyjnej do zmieniających się warunków rynkowych oraz sytuacji życiowej inwestora, co wymaga regularnego monitorowania i ewentualnej modyfikacji portfela inwestycyjnego.

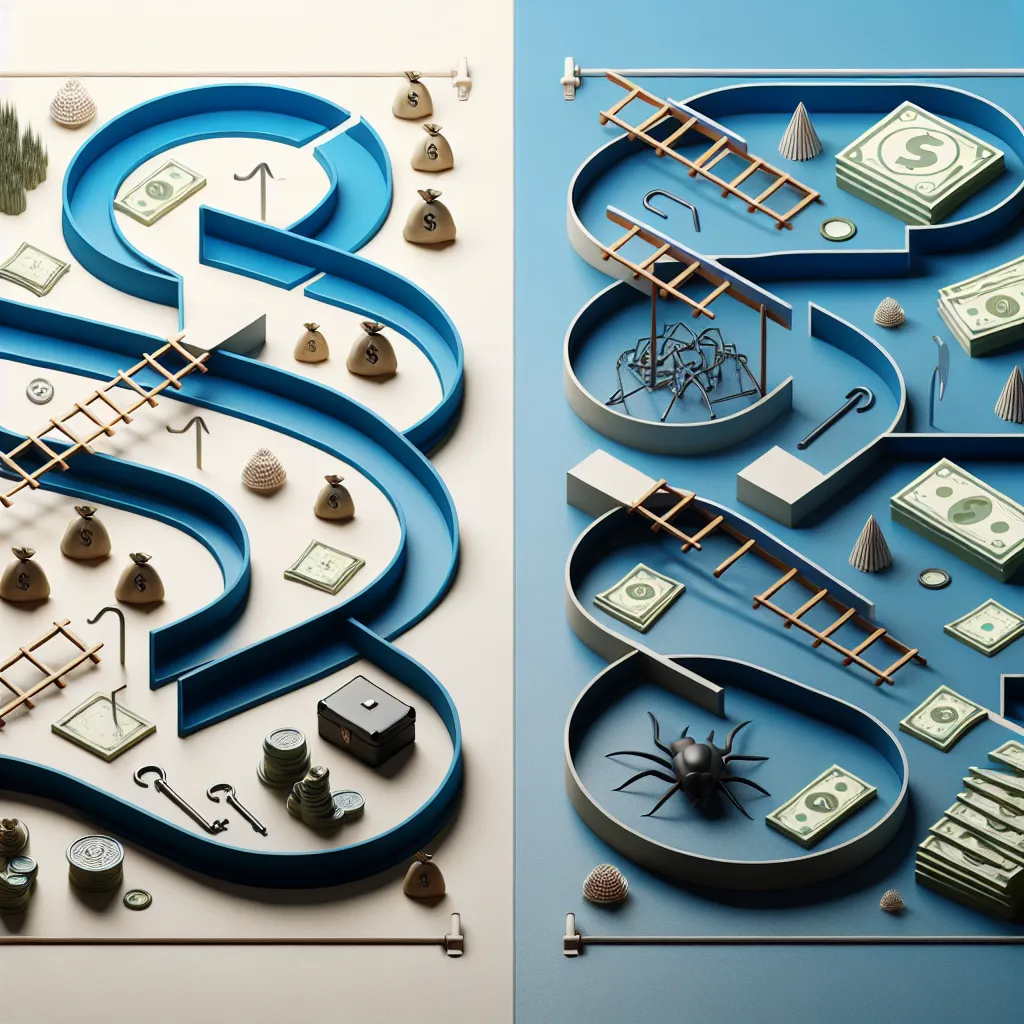

Kolejnym istotnym elementem optymalizacji portfela inwestycyjnego w perspektywie długoterminowej jest dywersyfikacja inwestycji. Rozproszenie kapitału pomiędzy różne klasy aktywów, takie jak akcje, obligacje, nieruchomości czy surowce, pozwala zminimalizować ryzyko inwestycyjne oraz zwiększyć potencjalną stopę zwrotu przy określonym poziomie ryzyka. Odpowiednie dostosowanie proporcji aktywów w portfelu inwestycyjnym pozwala na zrównoważenie ryzyka inwestycyjnego w kontekście długoterminowej strategii.

Podsumowując, optymalizacja strategii inwestycyjnych w perspektywie długoterminowej wymaga uwzględnienia kluczowych elementów takich jak określenie celów inwestycyjnych, horyzontu czasowego, dywersyfikacji portfela oraz ciągłego monitorowania i modyfikacji strategii inwestycyjnej. Skuteczna optymalizacja długoterminowego portfela inwestycyjnego pozwala na osiągnięcie stabilności finansowej oraz maksymalizację zwrotów z inwestycji w perspektywie długoterminowej.

Zarządzanie ryzykiem w inwestycjach na dłuższą metę

Optymalizacja strategii inwestycyjnych w perspektywie długoterminowej wymaga skutecznego zarządzania ryzykiem, aby osiągnąć stabilne i trwałe zyski. Zarządzanie ryzykiem w inwestycjach na dłuższą metę to kluczowy element, który należy uwzględnić podczas tworzenia portfela inwestycyjnego.

Aby efektywnie zarządzać ryzykiem, inwestorzy powinni przede wszystkim dokładnie zrozumieć swoje cele inwestycyjne, tolerancję na ryzyko oraz określić preferowane instrumenty inwestycyjne. Długoterminowe inwestycje są bardziej odporne na krótkoterminowe wahania rynkowe, jednak nadal narażone na ryzyko rynkowe, kredytowe i operacyjne.

Diversyfikacja portfela jest kluczowym narzędziem przy zarządzaniu ryzykiem w inwestycjach długoterminowych. Poprzez inwestowanie w różnorodne klasy aktywów, sektory gospodarki oraz geograficzne regiony, inwestorzy mogą zminimalizować ryzyko specyficzne dla danego instrumentu finansowego lub sektora gospodarki.

Ponadto, regularna kontrola portfela inwestycyjnego oraz konsekwentne dostosowywanie strategii inwestycyjnej do aktualnych warunków rynkowych są kluczowe dla skutecznego zarządzania ryzykiem długoterminowych inwestycji. Inwestorzy powinni także monitorować i ograniczać koszty transakcyjne oraz podatki, co może znacząco wpłynąć na długoterminową rentowność inwestycji.

Wnioskując, optymalizacja strategii inwestycyjnych w długoterminowej perspektywie wymaga skutecznego zarządzania ryzykiem poprzez dokładne określenie celów inwestycyjnych, dywersyfikację portfela, regularną kontrolę oraz monitorowanie kosztów inwestycyjnych. Tylko w ten sposób inwestorzy mogą osiągnąć stabilne i trwałe zyski w perspektywie długoterminowej.

Perspektywy wzrostu: Skuteczne strategie inwestycyjne na przyszłość

W perspektywie długoterminowej, optymalizacja strategii inwestycyjnych wymaga uwzględnienia różnych czynników, z których jednym z kluczowych jest perspektywa wzrostu. Skuteczne strategie inwestycyjne na przyszłość powinny dążyć do osiągnięcia zysków na podstawie prognozowanego wzrostu wartości aktywów w kolejnych latach. Perspektywa wzrostu jako aspekt optymalizacji strategii inwestycyjnych obejmuje analizę trendów rynkowych, zmian demograficznych, postępu technologicznego oraz prognozy dotyczące wzrostu gospodarczego.

Przy optymalizacji strategii inwestycyjnych z uwzględnieniem perspektywy wzrostu, istotne jest również zrozumienie sektorów gospodarki, które mają potencjał do dynamicznego rozwoju w przyszłości. Na przykład, sektory związane z technologią, zieloną energią, opieką zdrowotną i innowacjami mogą być odpowiednimi obszarami do długoterminowych inwestycji, z uwagi na rosnące zapotrzebowanie i trendy społeczno-ekonomiczne.

Dodatkowo, perspektywa wzrostu w optymalizacji strategii inwestycyjnych wymaga rozważenia globalnych czynników wpływających na potencjał wzrostu, takich jak zmiany geopolityczne, integracja gospodarek oraz trendy konsumenckie na różnych rynkach. Długoterminowa perspektywa wzrostu powinna uwzględniać te czynniki aby dostosować strategie inwestycyjne do zmieniającej się rzeczywistości globalnej.

W podsumowaniu, skuteczne strategie inwestycyjne na przyszłość powinny być zoptymalizowane pod kątem perspektywy wzrostu, uwzględniając prognozy rynkowe, sektory o potencjale rozwoju oraz globalne czynniki wpływające na długoterminowy wzrost wartości inwestycji.

Długoterminowe planowanie inwestycyjne: Kluczowe czynniki sukcesu

Długoterminowe planowanie inwestycyjne jest kluczowym czynnikiem sukcesu dla każdego inwestora, który dąży do osiągnięcia stabilnych i zrównoważonych wyników inwestycyjnych. Optymalizacja strategii inwestycyjnych w perspektywie długoterminowej wymaga uwzględnienia szeregu istotnych czynników, które mogą wpłynąć na efektywność inwestycji w przyszłości.

Jednym z kluczowych aspektów długoterminowego planowania inwestycyjnego jest uwzględnienie celów inwestycyjnych oraz horyzontu czasowego. Inwestor powinien jasno określić swoje cele finansowe i okres, w jakim zamierza osiągnąć swoje inwestycyjne cele. Długoterminowe planowanie inwestycyjne powinno uwzględniać różne cele, takie jak oszczędności emerytalne, edukacja dzieci czy budowa majątku.

Kolejnym istotnym czynnikiem jest dywersyfikacja inwestycji. Rozproszenie kapitału pomiędzy różne klasy aktywów, takie jak akcje, obligacje, nieruchomości czy metale szlachetne, pomaga zminimalizować ryzyko inwestycyjne i zapewnić stabilne wzrosty kapitału w długim okresie. Dobrze zbilansowana portfelem inwestycyjnym może skutecznie zniwelować negatywne skutki zmienności rynkowej.

Kontrola emocji inwestycyjnych jest również kluczowym aspektem planowania inwestycyjnego w długim terminie. Wartość inwestycji może mocno się zmieniać w okresie długoterminowym, co może wpływać na emocje inwestora. Ważne jest, aby zatrzymać się i unikać podejmowania pochopnych decyzji, które mogą negatywnie wpłynąć na wynik inwestycji.